考點1:單利與復利

|

單利 |

復利 |

連續復利 |

|

|

計算公式 |

I=Prn

I:利息,P:本金,

|

FV=P(1+r)n I=FV-P=P[(1+r)n-1]

FV:本息和、I:利息, 若本金為P,年利息為r,每年的計息次數為m,則第n年末的本息和為FVn FVn=P(1+r/m)mn |

對于本金以連續復利計算第n年年末的本息和,得到:FVn=P·ern

|

|

每年的利息次數越多,最終的本息和越大。隨著計算間隔的縮短,本息和以遞減的速度增加,最后等于連續復利的本息和。 |

|||

|

古典利率理論 “純實物分析” |

古典學派認為:利率決定于儲蓄與投資的相互作用。 當S> l時,利率↓;當S < I時,利率↑;當S =I時,利率達到均衡水平。 隱含假定:當實體經濟部門的儲蓄等于投資時,整個國民經濟達到均衡狀態。 |

|

凱恩斯 |

①貨幣供給(Ms)是外生變量,其變化由中央銀行直接控制。 ②貨幣需求(Md)的變動則取決于公眾的流動性偏好。 公眾的流動性偏好動機:交易動機、預防動機和投機動機。 ③交易動機和預防動機形成的交易需求與收入呈正相關關系,與利率無關。 投機動機形成的投機需求與利率呈負相關關系。 Md1:交易動機和預防動機形成的貨幣需求(Md1(Y)為收入Y的遞增函數) Md2:即投機動機形成的貨幣需求(Md2(r)為利率r的遞減函數) 貨幣總需求為:Md=Md1(Y)+ Md2(r) ④流動性陷阱:當利率下降到某一水平時,市場就會產生未來利率上升的預期,貨幣的投機需求就會達到無窮大,這時,無論中央銀行供應多少貨幣,都會被相應的投機需求所吸收,從而使利率不能繼續下降而"鎖定"在這一水平。 "流動性陷阱"發生后,貨幣需求曲線的形狀是一條平行于橫軸的直線。 隱含假定:當貨幣供求達到均衡時,整個國民經濟處于均衡狀態。 |

|

可貸資金理論 |

認為利率由可貸資金市場的供求決定,利率的決定取決于商品市場和貨幣市場的共同均衡。 |

按照匯率彈性由小到大:貨幣局制、傳統的釘住匯率制(匯率波動幅度≤±1%)、水平區間內釘住匯率制、爬行釘住匯率制、爬行區間釘住匯率制、事先不公布匯率目標的管理浮動、單獨浮動

|

名義收益率 |

r:名義收益率,C:債券票面收益(年利息)F:債券面值 |

|

實際收益率 |

實際收益率=名義收益率-通貨膨脹率 |

|

本期收益率 |

r:本期收益率,C:本期獲得的債券利息(年利息) ,P:債券的本期市場價格。 |

|

到期收益率 |

定義:指將債券持有到償還期所獲得的收益。到期收益率又稱最終收益率,是使從債券上獲得的未來現金流的現值等于債券當前市場價格的貼現率。 |

|

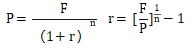

1、零息債券的到期收益率(零息債券不支付利息,折價出售,到期按債券面值兌現。)

P:債券市場價格,F:債券面值,r:到期收益率,n:債券期限。 |

|

|

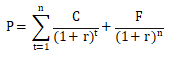

2、附息債券的到期收益率(按年復利計算)

|

|

|

結論:債券的市場價格與到期收益率呈負相關關系。當市場利率上升時,到期收益率低于市場利率的債券將會被拋售,從而引起債券價格下降,直到其到期收益率等于市場利率。 |

|

|

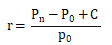

持有期收益率

|

持有時間較短(不超過1年) 的債券,直接按債券持有期間的收益額除以買入價計算持有期收益率。

r:持有期收益率,C:債券票面收益(年利息) ,Pn:債券的賣出價格,P0:債券的買入價格。 如果投資者持有債券的期限較長,或者在持有期內需要按復利計息,則計算持有期收益率時需要考慮貨幣的時間價值。 |

|

劃分依據 |

類別 |

|

交易標的物 |

貨幣市場、債券市場、股票市場、外匯市場、衍生品市場、商品市場等。 |

|

融資方式 |

直接融資市場、間接融資市場 |

|

交易性質 |

發行市場(一級市場)、流通市場(二級市場) |

|

交易有無固定場所 |

場內市場、場外市場 |

|

交易期限 |

貨幣市場(一年以內)、資本市場:(一年以上) |

|

地域范圍 |

國內金融市場、國際金融市場 |

|

成交與定價方式 |

公開市場、議價市場 |

|

交易交割時間 |

即期市場、遠期市場 |

|

概念 |

金融衍生品/金融衍生工具:指建立在基礎產品或基礎變量之上,其價格取決于基礎金融產品價格(或數值)變動的派生金融產品。 如:金融遠期、金融期貨、金融期權、金融互換和信用衍生品等。 |

|

特征 |

(1)跨期性。(2)杠桿性。(3)聯動性。(4)高風險性。(5)零和性。 |

|

市場的交易機制 |

(1)套期保值者/風險對沖者;(2)投機者;(3)套利者;(4)經紀人 |

|

一元式中央銀行制度 |

一般為總分行制,逐級垂直隸屬。 特點:組織完善、機構健全、權力集中、職能齊全。世界大多數國家采用(日本、印度、中國)。 |

|

二元式中央銀行制度 |

特點:權力與職能相對分散、分支機構較少。美國、德國(聯邦制國家)采用。 |

|

跨國的中央銀行制度 |

不屬于任何一個國家,而是成員國共同的中央銀行,對成員方發行共同的貨幣,制定和執行統一的貨幣政策,開展金融宏觀調控等。(典型:歐洲中央銀行) |

|

準中央銀行制度 |

特點:權力分散、職能分解。 主要國家/地區:新加坡、中國香港特別行政區等。 |

QQ登錄

QQ登錄 微博登錄

微博登錄 微信登錄

微信登錄